Se você é fã de futebol, talvez saiba quem é o jogador mais valioso do mundo atualmente. Em maio de 2022, quando conheci o site CIES Football Observatory, esse posto era ocupado pelo brasileiro Vinícius Júnior, então com 21 anos. Na época, ele valia a estratosférica quantia de 200 milhões de Euros! Aproximadamente R$ 1 bilhão!!!

Dois anos depois, em março de 2024, seu valor já tinha subido para 250 milhões de Euros. Porém, nem sempre o valor de um jogador aumenta. Em 2022, Cristiano Ronaldo valia 20 milhões e Lionel Messi 40 milhões de Euros. Em 2024, embora ainda ativos, esses dois fantásticos jogadores não são mais listados entre os jogadores mais valiosos.

O que faria um clube de futebol pagar R$ 1 bilhão para ter um jogador em seu time? A resposta parece ser fácil de responder. Um jogador de futebol talentoso é capaz de levar multidões aos estádios, atrair inúmeros patrocinadores, fazer uma camisa do time ser “vendida como água”.

Mas por que Vinícius vale tanto, especialmente se compararmos com Cristiano Ronaldo e Messi? Um dos motivos é o fato de que Vinicius, mais jovem que seus dois colegas que eu citei, ainda vai gerar fluxo de caixa por mais tempo no futuro. Em outras palavras, o valor de um jogador de futebol depende da sua capacidade de gerar dinheiro para seu time; não hoje, mas ao longo da sua trajetória no futuro.

A valoração de um jogador de futebol segue os mesmos princípios da valoração de uma empresa. Isto é, uma empresa, tanto quanto um jogador de futebol, vale pela riqueza que ela consegue gerar no futuro. Neste post, vamos falar de um conceito específico de valor: o valor intrínseco ou valor justo.

Valor intrínseco

O valor intrínseco é a métrica que reflete, em última análise, todas as decisões de investimento e financiamento tomadas por uma empresa. Decisões erradas desencadeiam reações em cadeia que destroem valor, mas decisões acertadas criam valor.

A maximização do valor intrínseco é o objetivo que toda empresa deveria almejar. Pelo menos é isso que preconiza a teoria de finanças. Os críticos afirmam que a empresa também precisa ter outros objetivos, como gerar valor para seus stakeholders (clientes, empregados, fornecedores, sociedade, etc).

Por outro lado, os defensores afirmam que o valor para os stakeholders também seria maximizado se o valor intrínseco da empresa for maximizado. O tema é bastante controverso.

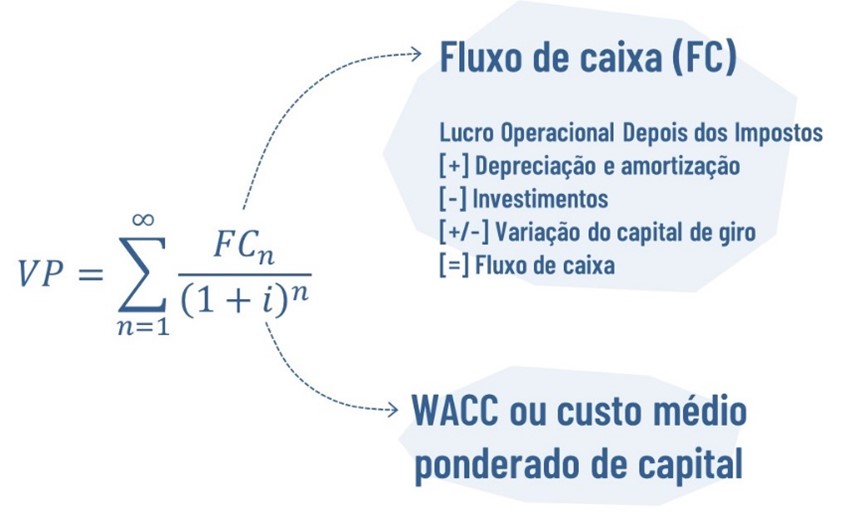

A partir daqui vou ter que ser um pouco mais técnico. Em finanças, o valor intrínseco de uma empresa pode ser estimado pelo método do fluxo de caixa descontado. A Figura 1 ilustra o conceito do fluxo de caixa descontado e como o valor intrínseco da empresa é estimado por essa metodologia. De forma geral, o valor intrínseco de uma empresa corresponde ao valor presente (VP) de todos os fluxos de caixa futuros trazidos a valor presente por uma taxa de desconto (i) apropriada ao risco.

O numerador da equação é o fluxo de caixa projetado (FC), formado pelo lucro operacional depois dos impostos e ajustado com a adição das despesas com depreciação e amortização, a subtração dos investimentos e, finalmente, a adição ou subtração da variação do capital de giro.

Custo médio ponderado de capital (WACC)

O denominador (1+i), a taxa de desconto, corresponde ao custo médio ponderado de capital – conhecido pela sigla WACC do inglês Weighted Average Cost of Capital – que, por sua vez, reflete a remuneração devida aos provedores de capital, isto é, credores e acionistas.

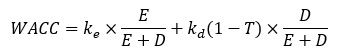

De uma forma simplificada, o WACC é estimado a partir da Eq. (1), em que o é o custo do capital próprio, é o custo da dívida, é o valor de mercado do capital próprio, é o valor das dívidas e é a alíquota do imposto de renda que gera os benefícios fiscais da dívida.

(1)

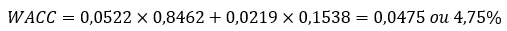

Por exemplo, a Eq. (2) mostra o cálculo do WACC se o custo do capital próprio for de 5,22% ao ano, o custo da dívida depois dos impostos for de 2,19% ao ano e a proporção das dívidas sobre o valor total for de 15,38%, resultando no custo de capital estimado de 4,75% ao ano. Essas são estimativas sugeridas por Damodaran (2021) para o setor farmacêutico dos Estados Unidos.

(3)

Fluxo de caixa descontado

Resumidamente, cada fluxo de caixa projetado para o futuro de uma empresa farmacêutica seria descontado a essa taxa de desconto elevado ao número de período correspondente. Em outras palavras, o valor intrínseco de uma empresa é gerado pelo somatório de toda a riqueza potencial que ela pode gerar aos provedores de capital, que inclui os acionistas e, também, os credores.

Note que o valor total da firma é gerado pelo somatório do fluxo de caixa total antes da subtração do fluxo de caixa destinado à dívida.

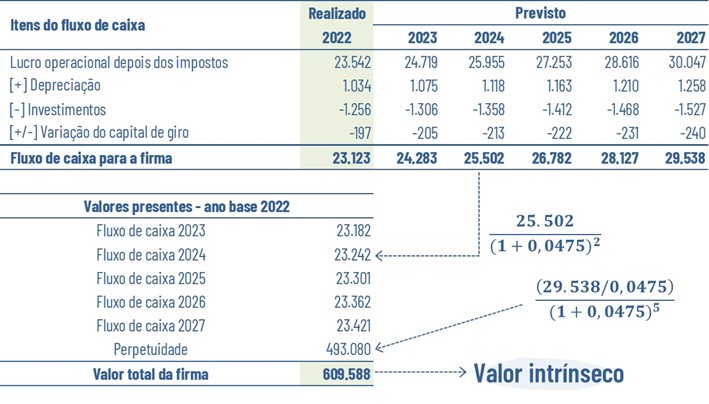

A Figura 2 mostra um exemplo de como o fluxo de caixa descontado pode ser operacionalizado. Cada fluxo de caixa é descontado pela taxa de desconto ajustada ao período futuro, isto é, se o fluxo de caixa é do primeiro ano, a taxa de desconto é elevada a um, o fluxo de caixa do segundo ano é descontado pela taxa elevada a dois e assim por diante.

Já o valor da perpetuidade assume que, a partir do último ano projetado, os fluxos de caixa subsequentes e infinitos serão do mesmo valor. Alguns modelos assumem que o fluxo de caixa pode crescer indefinidamente, mas essa é uma boa controvérsia a ser contada em outra ocasião.

No exemplo da Figura 2 eu assumo que o fluxo de caixa será o mesmo a partir do último ano projetado. Assim, o valor do fluxo de caixa do ano de 2027, último ano da projeção, é de $ 29.538, que é dividido pela taxa de desconto (0,0475) sem a adição do valor 1. Como resultado, o valor futuro (no ano 2027) da perpetuidade é de $ 621.853.

Simplificadamente, esse número corresponde ao valor da empresa gerado por um fluxo de caixa infinito, ou perpétuo, de $ 29.538. Para fixar melhor esse conceito, imagine que você aplique hoje o valor de $ 621.853 em um fundo de investimento a uma taxa de juros simples de 4,75% ao ano. Você receberia, então, rendimentos, ou fluxos de caixa anuais, de $ 29.538 infinitamente.

Só mais um detalhe importante. Esse valor perpétuo de $ 621.853 é de cinco anos à frente, isto é, 2027. Como o ano base é 2022, aquele valor precisa ser trazido a valor presente pela taxa de desconto elevada a cinco, resultando no seu respectivo valor presente de $ 493.080.

Conclusão

Mais importante do que estimar o valor de uma empresa, o fluxo de caixa descontado é uma ferramenta extremamente importante para o(a) gestor(a) entender os direcionadores de valor de uma empresa. O(a) gestor(a) pode, por exemplo, construir vários cenários alternativos para suas estratégias de investimento, simular diferentes condições macroeconômicas ou diferentes projeções de crescimento de vendas e entender o impacto desses direcionadores no valor da empresa.

Com isso, gestores podem realizar uma gestão baseada em valor (em inglês, value-based management) e promover um processo saudável e sustentável de crescimento de suas empresas.

Referências

Damodaran, A. (2021). Cost of equity and capital (updateable). Retrieved March 11, 2022, from https://www.stern.nyu.edu/~adamodar/New_Home_Page/data.html.